| Обучающий курс «Опционы» |

| Третий урок |

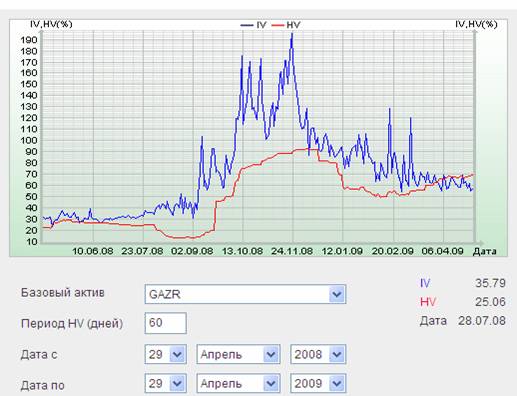

Знаете ли вы, что волатильность может улыбаться? Это не шутка! Между прочим, она может еще и очень узнаваемо ухмыляться! Да, звучит это, безусловно, смешно, но разобраться с этой странной теткой волатильностью и ее сменами настроения нам предстоит в этом уроке. Поэтому наберитесь терпения и читайте! Волатильность Понятие волатильность является одним из важнейших при торговле опционами. Волатильность — это отклонение цены актива (другими словами, изменение цены актива в определенный промежуток времени и величина диапазона, в котором цена на актив колеблется). Каким образом цена опциона зависит от волатильности? Здесь все довольно просто: чем выше волатильность базисного актива, тем более изменчива его цена и, соответственно, выше шанс, что опцион будет исполнен. Так как продавец обязан исполнить опцион, то ему невыгодны дополнительные риски и он нивелирует их повышенной ценой на опцион. Опцион становится дороже. Для покупателя повышенная волатильность выгодна, ведь у него появляется больше шансов на благоприятный исход сделки. Однако эти повышенные шансы нивелируются повышенной ценой опциона, то есть, с увеличением волатильности цены базового актива, покупатель платит больше. Итак, запомним простую зависимость: выше волатильность, выше и цена на опцион. Таким образом, для выгодной торговли опционами необходимо покупать дешевые опционы при низкой волатильности и продавать дорогие, когда волатильность повышается. Давайте рассмотрим, каким образом можно управлять волатильностью и предугадывать ее изменение на рынке. Существует два вида волатильности: историческая (HV — historical volatility) и подразумеваемая (IV — Implied Volatility). Историческая волатильность рассчитывается как стандартное отклонение доходностей базисного актива за какой-то промежуток времени, исходя из действительных цен на базисный актив,. Подразумеваемая волатильность рассчитывается из цен на опционы и говорит о цене, по которой покупатели готовы купить опцион, а продавцы — продать. Таким образом, подразумеваемая волатильность носит субъективный характер и не всегда подтверждается рынком. Давайте посмотрим на график.  График 1. Историческая и подразумеваемая волатильность. Синей линией на графике отмечена подразумеваемая волатильность, красной — историческая. Необходимо понимать, что волатильность — это не колебания цены на опцион, а колебания цены базисного актива. Таким образом, синяя линия (подразумеваемая волатильность) характеризует ожидания участников рынка по поводу стоимости базового актива опциона. Красная линия (историческая волатильность) характеризует реальную волатильность базового актива. Обратите внимание, как сильно расходятся линии в некоторые моменты времени. Например, в сентябре 2008 года, когда кризис был в разгаре, участники ожидали очень высокой волатильности на рынке, но, как мы видим на графике (фьючерс на акции ГАЗПРОМа), она оказалась значительно ниже ожидаемой. Каким образом вычисляется подразумеваемая волатильность? Существует такое понятие как теоретическая стоимость опциона, которая вычисляется по формуле Блэка-Шоулза. Как мы помним из прошлого урока, для ее вычисления необходимо знать цену базового актива, историческую волатильность, страйк, время до экспирации опциона и процентную ставку. То есть, в формулу: C = SN(d1) - Ke(-rt)N(d2) мы подставляем значения и рассчитываем теоретическую цену опциона. Для расчета подразумеваемой волатильности в эту формулу мы подставляем те же значения, но вместо теоретической цены берем рыночную (ту, по которой опцион торгуется на данный момент). Таким образом, вместо значения исторической волатильности из этой формулы мы выводим значение подразумеваемой. Чем выше историческая волатильность в настоящее время, тем, возможно, выше будут ожидания относительно будущей волатильности. Также на подразумеваемую волатильность влияют следующие факторы:

Запомните: Высокая волатильность — дорогие опционы Низкая волатильность — дешёвые опционы Первая вещь, которую грамотный опционный трейдер сделает прежде, чем начать торговлю, — проверит, какова подразумеваемая волатильность. Другими словами, он выяснит, высока или низка текущая волатильность, по сравнению с исторической волатильностью, за определённый период (прошлый год, месяц или неделю). В соответствии с полученными данными и будет строиться стратегия. Стратегии, основанные на продаже опционов, должны строиться при высокой волатильности. Стратегии, основанные на покупке опционов, должны строиться при низкой волатильности. Необходимо помнить, что периодам высокой волатильности часто предшествуют периоды низкой волатильности. И наоборот. Волатильность всегда возвращается к своим средним уровням. Поэтому, если вы покупаете опцион, когда волатильность ниже своих средних уровней, и у вас много времени до исполнения опциона, то вероятность того, что цена базового актива совершит движение и волатильность возростет, гораздо больше . Покупая опцион при высоких значениях волатильности, вы даёте возможность времени (временной распад) и волатильности (при её снижение) работать против вас, даже если цена совершит благоприятное движение в вашу сторону. Однако очень часто прибыли, полученной от повышения цены базового актива, не достаточно, чтобы компенсировать потери от падения волатильности и временного распада.

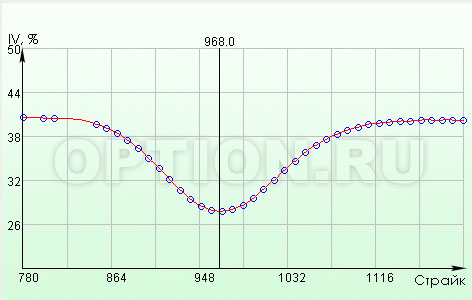

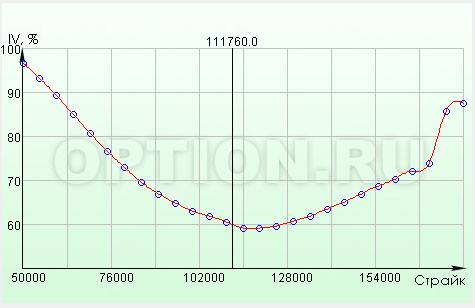

Запомните: При высокой волатильности — опционы дорогие, и не стоит их покупать. При низкой волатильности — опционы дешёвые, не стоит их продавать. Улыбка волатильности Работая с опционами, вам наверняка придется столкнуться с термином «улыбка волатильности». За этим романтическим названием скрывается, по сути, очень простая вещь: «графическое представление подразумеваемой волатильности в зависимости от страйка». Ниже приведен график с этой самой улыбкой:  Рисунок 1. Улыбка волатильности Как вы уже заметили, подразумеваемая волатильность опционов со страйками в районе текущей цены базового актива, как правило, ниже, чем волатильность опционов с дальними страйками. И чем дальше страйк от текущей цены, тем выше подразумеваемая волатильность. Если участники рынка предполагают, что базовый актив может вырасти или упасть с равной вероятностью, то улыбка будет симметрична. Если же ожидания падения преобладают над ожиданиями роста (или наоборот), то одна из веток графика станет более крутой. Такая «улыбка волатильности» будет называться уже «ухмылкой волатильности».  Рисунок 2 — Ухмылка волатильности Греки Через использование формулы Блэка-Шоулза инвестор, осуществляющий операции с опционами, может оценить принимаемый на себя риск и потенциальную прибыль. Эти параметры, получаемые в результате промежуточных расчетов по формуле Блэка-Шоулза, получили название «греков», «Greeks» (по буквам греческого алфавита). 1) Дельта является важнейшим промежуточным результатом формулы Блэка-Шоулза и измеряет чувствительность рассчитываемой стоимости опциона к незначительным колебаниям цены базового актива. Часто называется «хеджевым коэффициентом» (hedge ratio). Дельту мы можем воспринимать как чувствительность опциона к движению базового актива. Например, опцион с дельтой 0,5 на каждое изменения базового актива на 1 пункт будет терять или прибавлять к своей стоимости 0,5 пункта. Опционы, которые находятся глубоко в деньгах, имеют большие дельты, поэтому они могут изменять свою стоимость почти как базовый актив. Также дельту можно рассматривать как некую вероятность того, что опцион на момент экспирации окажется в деньгах. Тогда у опциона с дельтой 0,25 есть 25% шанс оказаться в деньгах на момент экспирации. Delta = N(d1) Для опциона колл дельта всегда положительна и монотонно растет от 0% до 100% при увеличении цены базового актива. Опцион пут всегда имеет отрицательную дельту, изменяющуюся от -100% до 0% при увеличении цены актива. Разумеется, один купленный фьючерсный контракт всегда имеет дельту, равную 100%. Гамма измеряет скорость изменения дельты в результате незначительных колебаний цены базовых акций.  Гамма принимает максимальное значение, когда цена лежащего в основе опциона базового актива приближается к цене страйк и стремится к нулю, своему минимуму, или когда цена базового актива начинает удаляться от цены исполнения опциона в ту или иную сторону. Таким образом, опционы «глубоко в деньгах» или «глубоко вне денег» имеют гамму, близкую к 0. Значительное влияние на гамму оказывает время. В течение последнего месяца срока жизни опциона гамма опционов «в деньгах» почти сходит на нет. Следовательно, риск владения опционами «в деньгах» в последние 30 дней торгов увеличивается экспоненциально. Опционы «глубоко в деньгах» или «вне денег» имеют более стабильную гамму. Тэта измеряет «разрушающее воздействие времени». Время — враг держателя опционов и союзник продавца опционов. При продаже опционов тэта будет принимать положительные значения. При покупке опционов — отрицательные значения и отражать ту сумму, на которую будет снижаться цена опциона. Например, тэта, равная -0.12, означает, что цена опциона будет снижаться на 12 пунктов в день.  Грубый расчет тэты может быть произведен путем деления временной стоимости опциона на число дней до даты истечения. Тэта долгосрочных опционов близка к 0. Краткосрочные опционы, имеют максимальные абсолютные значения тэты. Вега измеряет чувствительность рассчитываемой цены опциона к незначительным изменениям степени ценовой неустойчивости (волатильности). Величина премии по опциону и волатильность базовых акций изменяются в одном направлении.  Вега принимает максимальное значение для опционов «около денег» (у которых цена страйк совпадает с текущей ценой базовых акций) и стремится к 0 для опционов «глубоко в деньгах» или «глубоко вне денег». Ро измеряет чувствительность рассчитываемой цены опциона к изменению процентных ставок (когда процентные ставки растут, премия по опционам колл увеличивается, а по опционам пут снижается). Ро принимает положительные значения для опционов колл и негативные — для опционов пут. Минимальное значение Ро имеют опционы «глубоко вне денег», а максимальное — опционы «глубоко в деньгах». Более высокое значение Ро имеют долгосрочные опционы, тогда как у краткосрочных опционов Ро приближается к 0. В следующем уроке мы затронем такую важную тему, как опционные стратегии. Почему тема важна для изучения? Хотя бы потому, что не зная стратегий, скорее всего, заработать деньги на опционном рынке просто не получится. |

© RICH Consulting, 2005-2009.Все права защищены. |